O OUTRO LADO DA MOEDA

Brasil vira patinho feio no Santander

Publicado em 29/10/2024 às 14:37

Alterado em 29/10/2024 às 14:43

Agência do Santander na Avenida Paulista Foto: Reprodução

Agência do Santander na Avenida Paulista Foto: Reprodução

Quando o espanhol Santander, atualmente controlado por Ana Botin, comprou em julho de 2008 o ABN-Amro Bank, (dois meses antes da crise financeira mundial que levou à quebra do Leman Brothers), trouxe junto o antigo Banco Real que era o 5º banco brasileiro, e o Royal Bank os Scotland, com forte atuação no Reino Unido. Assim, o Santander, então em 7º lugar em ativos no Brasil, deu um salto e passou a ter mais clientes e lucros do que na Espanha.

Houve anos em que a filial brasileira, que conta com 31,9 milhões de clientes ativos, contra 28,7 milhões na Espanha, chegou a responder por 37% dos lucros globais. Mas a biruta virou. Embora mantenha a medalha de prata nos lucros acumulados dos primeiros nove meses de 2024 (1,771 bilhão de euros), perdendo o ouro para os 2,837 bilhões de euros da matriz espanhola, que teve incremento de 53% nos ganhos, a participação do Brasil caiu praticamente à metade (19% nos 9,309 bilhões de euros do ganho global do Santander).

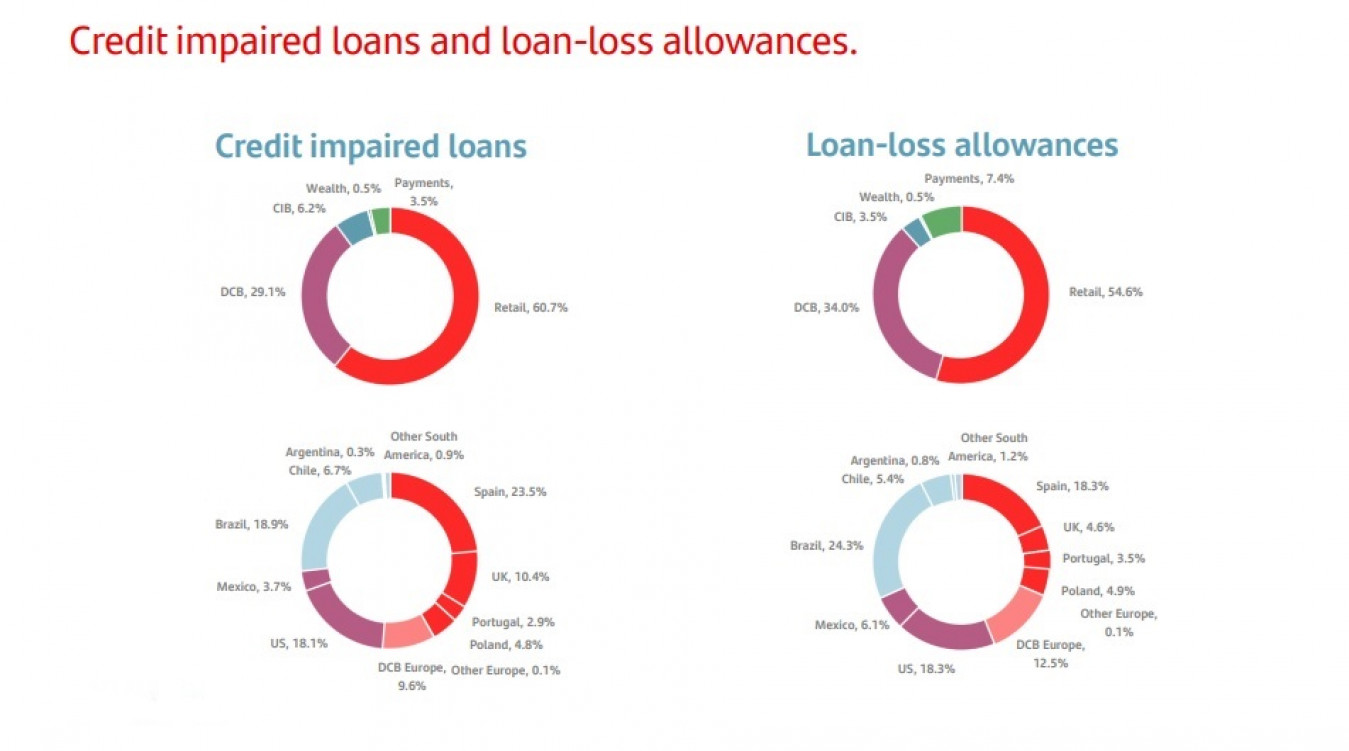

Brasil lidera créditos em atraso e PDD

O destaque brasileiro se dá agora nos créditos em atraso e nas Provisões para Devedores Duvidosos (PDD). Por culpa, principalmente, das perdas com empréstimos fraudulentos às Americanas, do qual era o 2º maior credor, depois do Bradesco. E as fraudes na contabilidade da Americanas ocorreram, por coincidência, na gestão do também espanhol Miguel Gutierrez.

Segundo o balanço do 3º trimestre divulgado no Brasil, o Santander teve lucro de R$ 3,664 bilhões, um aumento de 10% sobre o 2º trimestre e de 34,3% sobre igual período do ano passado. No acumulado do ano, o lucro líquido somou R$ 9,731 bilhões, com expansão de 42% sobre igual período de 2023. Na Espanha, a “holding” traduziu o lucro para 1,771 bilhão de euros).

A contração dos empréstimos para as grandes empresas, segundo o Santander-Brasil [em possível reflexo à alta dos juros], fez o índice de inadimplência nas operações em atraso com mais de 90 dias (credit impaired loans) para as grandes empresas avançar de 1,6% para 1,7%. Nas pessoas físicas, o atraso foi de 4,2% e a média continuou em 3,2%.

Nas Provisões para Devedores Duvidosos (loan-loss allowances), houve constituição de R$ 5,884 bilhões, uma queda de 0,2% frente aos R$ 5,896 bilhões do 2º trimestre, mas, com aumento de 4,7% sobre o 3º trimestre de 2023. De janeiro a setembro de 2024 as provisões para devedores duvidosos caíram 2,9% frente aos R$ 18,363 bilhões de igual período de 2023, para R$ 17,823 bilhões.

Fonte: Santander

O efeito do câmbio

Um dado interessante no balanço global do Santander é a situação da filial argentina. Em pesos, de janeiro a setembro, o lucro do banco cresceu extraordinários 310,3%. Entretanto, ao descontar o efeito da desvalorização cambial, eu euros, o ganho encolheu 6,1% no 1º ano do governo Milei.

Balança comercial piora contas externas

A piora da balança comercial, que este ano perdeu muitas exportações de soja e milho, enquanto crescem importações de eletrônicos e manufaturados (sobretudo, máquinas e equipamentos para modernização das empresas) fez o saldo da balança comercial de bens encolher para US$ 4,808 bilhões em setembro, uma perda de US$ 3,668 bilhões frente aos US$ 8,376 bilhões de setembro de 2023.

Assim, como a conta de serviços teve déficit de US$ 5,0 bilhões (-US$1,456 bi em transportes, -US$ 783 milhões em viagens e -US$ 864 milhões em aluguéis de equipamentos, sobretudo para exploração de petróleo e gás), e as remessas de lucros e dividendos somaram -US$4,5 bilhões, o balanço de pagamentos em conta corrente teve déficit de US$ 6,5 bilhões em setembro, o equivalente a -2,1% do PIB. Em setembro de 2023, a conta corrente havia sido superavitária em US$ 0,3 bilhão.

No acumulado de 12 meses, o déficit em conta corrente foi de US$ 45,8 bilhões (2,1% do PIB), mais do que o dobro dos -US$ 21,7 bilhões de igual período de 2023 (-1,0% do PIB em 2023). Mas, no acumulado em 12 meses, o rombo em conta corrente, ainda seguiu coberto pelo fluxo de investimento direto no país (IDP), de US$ 70,7 bilhões (3,2% do PIB). Entretanto o fraco movimento de ingresso de IDP em setembro, de US$ 5,2 bilhões (abaixo dos US$ 5,9 bilhões esperados pela mediana do mercado) acende o sinal de alerta.

Como observou o Itaú, “os dados do balanço de pagamentos de setembro seguiram indicando pressão sobre a conta corrente, com continuidade do enfraquecimento do superávit comercial e maior saída de lucros e dividendos no mês. Na margem, o déficit na conta corrente está rodando próximo de US$ 70 bi (3,0% do PIB), um pouco pior do que a média histórica. O financiamento externo permanece em nível relativamente confortável, mas também segue rodando em patamar inferior ao registrado nos anos anteriores”.