O OUTRO LADO DA MOEDA

Até Campos Neto se desculpa após Moody’s

Publicado em 03/10/2024 às 14:43

Alterado em 03/10/2024 às 14:43

Em meus 52 anos de jornalismo econômico estou careca de saber que a visão da economia não pode ser pelo retrovisor, muito menos pelas projeções de negócios nos mercados futuros. Mas, como os economistas acabam embasando as operações futuras das instituições às quais pertencem ou dão consultoria, quando um fato foge às previsões, além da demora na resposta (é preciso elaborar uma justificativa complexa), só faltam imitar a famosa frase de Nelson Rodrigues (“se os fatos desmentem, pior para os fatos”).

Nelson, um tricolor apaixonado e quem tinha deficiência visual para comprovar, por si mesmo, se um gol fora validado em impedimento (não tínhamos VAR no século passado), quando era a favor do Fluminense, se o vídeo-tape da jogada mostrava o impedimento claro, dizia: “o vídeo-tape é burro”, ou ainda para não se render aos fatos, apelava para a contradição à realidade.

Estamos agora vendo muitos economistas que faziam um alarde sobre a deterioração do quadro fiscal, fazendo exercícios de contorcionismo para justificar a decisão da agência de classificação de risco Moody’s de elevar o grau de classificação da dívida de crédito do Brasil a um patamar apenas da classificação de investimento. E a agência ainda sublinhou que se a economia brasileira continuar crescendo muito, com ajuste na dinâmica do endividamento, pode melhorar ainda mais a nota do país.

Juros e a dinâmica da dívida

A Moody’s expôs claramente a equação que qualquer estudante secundarista versado em matemática compreende. A relação dívida (numerador) X PIB (denominador) piora quando a dívida cresce mais do que o PIB. E um dos fatores decisivos para alterar para pior a relação é a taxa de juros da dívida pública, marcada, principalmente, pelo peso da Selic, que remunera quase 70% dos papéis da dívida. Mas não é só. Quando aumentam os juros, há uma trava no consumo, na arrecadação, nos investimentos e na economia como um todo. Assim, é claro que quando a curva dos juros dispara, como numa gangorra, a do PIB tende a baixar e o nível de endividamento se agrava.

O primeiro a fazer um “mea-culpa” pelo alarde que tem feito em torno da questão fiscal – que existe, mas não é um bicho de sete cabeças – foi o presidente do Banco Central. Em palestra nesta quarta-feira, Roberto Campos Neto reconheceu que “uma taxa de juro real [a taxa Selic, descontada a inflação] de 6,50% é muito alta”.

Digo que é extremamente recessiva, pois o próprio Banco Central, ao justificar a necessidade de aumento dos juros, disse, em julho, que o nível do juro neutro (o juro real que não aceleraria ou travaria o PIB) tinha de ser elevado de 4,00% para 4,50%-4,80%.

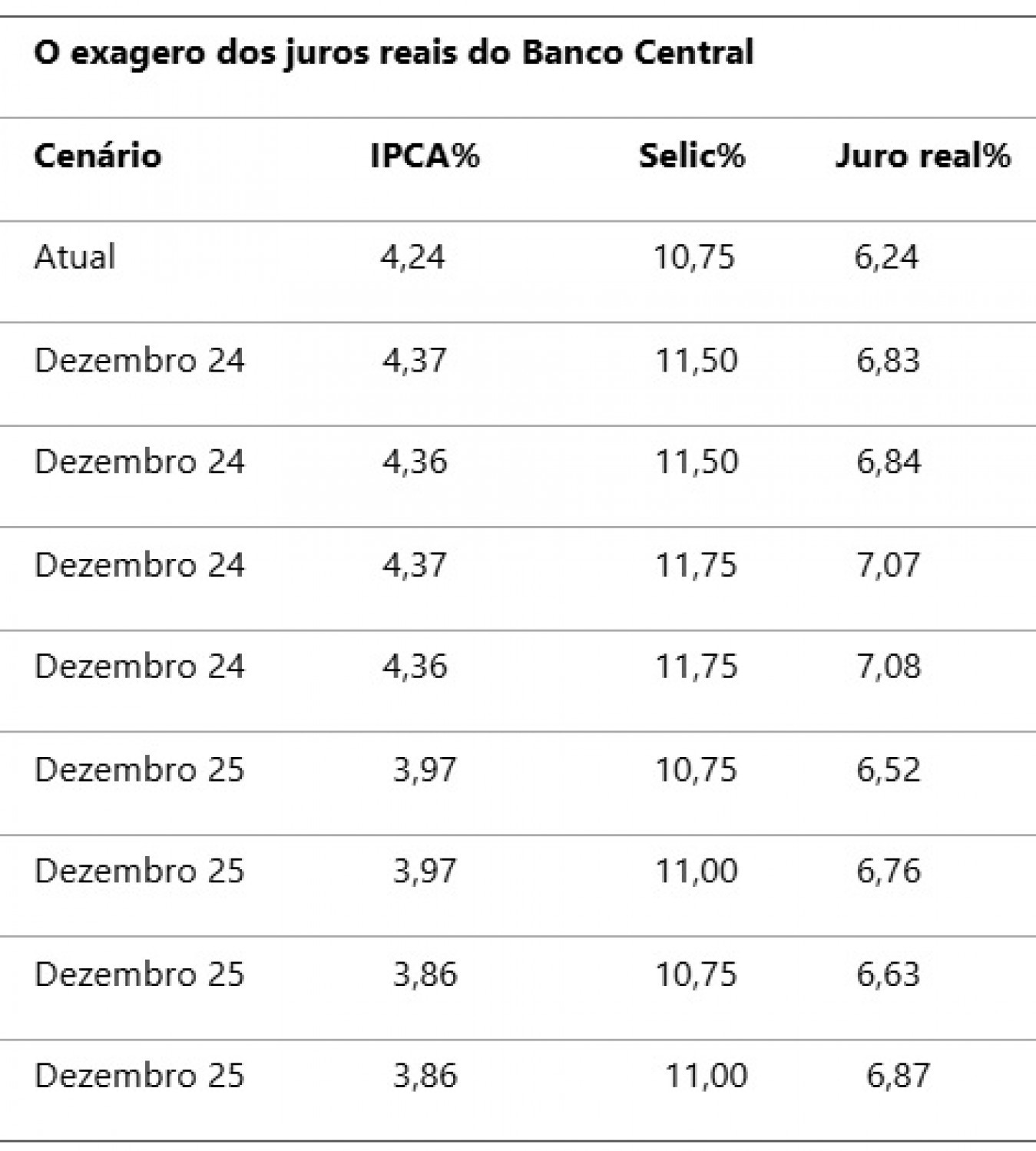

Pois a taxa de juro real, por qualquer das medidas (juro atual X inflação presente ou juro futuro X inflação até dezembro de 2025) está extremamente alta. Com a Selic em 10,75% e o IPCA acumulado em 4,24% nos 12 meses terminados em agosto, o juro real está em 6,24%.

Mas há duas projeções para a Selic em dezembro: 11,50% e 11,75% (respostas dos últimos cinco dias úteis), enquanto a última previsão da Pesquisa Focus situava o IPCA em 4,37% (4,36% nos últimos cinco dias). No primeiro caso, com a Selic em 11,50% e IPCA de 4,37%, teríamos juro real de 6,83% a 6,84% (com IPCA de 4,36%). Com a Selic em 11,75% e as mesmas taxas de inflação, o juro real oscilaria entre 7,07% e 7,08%.

Para dezembro de 2025, quando a mediana das projeções da Focus previu IPCA 3,97% e Selic de 10,50%, o juro real seria de 6,52% (praticamente o cálculo de RCN), já se a Selic for a 11%, o juro real saltaria a 6,76%. Imaginando o cenário de juros mais altos, as projeções do IPCA nos últimos cinco dias úteis caíram para 3,86%, isto implicaria juro real de 6,63% em dezembro de 2025, com a Selic em 10,75%, ou de 6,87%, com a Selic em 11%. Com o agravamento da crise geopolítica no Oriente Médio

Chega a ser tragicômico que só agora, no último trimestre do seu mandato, o presidente do Banco Central tenha se dado conta da dose cavalar que receitou para um problema que o diagnóstico de uma agência de classificação de risco respeitada como a Moody’s, receitou tratamento diverso. Mais ainda Campos Neto reconheceu que a “abordagem do governo Lula tem sido gradual e muito em linha com a estratégia e outros países para lidar com desequilíbrios fiscais.

Duas importantes agências – a Standard & Poor’s e a Fitch – ainda não se pronunciaram.

OLM

Economistas em 'mea-culpa'

Entre alguns economistas que eram ácidos críticos do desequilíbrio fiscal, Samuel Pessoa, do Ibre-FGV, já disse que a Moody’s vai se arrepender do veredito e “vai rebaixar o Brasil em dois ou três anos”. Na mesma linha, Mansueto de Almeida, do BTG-Pactual e ex-secretário do Tesouro, disse que a “Moody’s deu voto de confiança grande demais ao governo”. [e quem pode suportar juros reais acima de 6% ao ano?, digo eu].

As críticas ao real na largada

Pra não voltar muito no tempo da roda da história da nossa economia lembro apenas que na largada do Plano Real, em julho de 1994, quando o Banco Central fixou a paridade do dólar em R$ 0,94, houve uma grita generalizada dos economistas fora do governo. É que apostando na imitação do Plano Cavallo, na Argentina, com paridade de 1 X 1 entre dólar e peso, os economistas projetaram algo semelhante aqui, enquanto já valia a URV, desde março, e projetavam um ágio de 20% para o dólar.

Muitas instituições financeiras, aconselhadas por economistas consagrados, foram ainda mais longe comprando grandes carteiras de ORTNs dolarizadas. Se o dólar registrasse ágio de 20% (na paridade ao par na largada), seriam grandes os lucros, mas a banda cambial largou em R$ 0,94 e, apesar das críticas diárias (de Delfim Neto, Pastore, Paulo Guedes, Maílson da Nobrega e até economistas do PT), as cotações ainda desceram abaixo de R$ 0,83.

Houve grandes prejuízos, inclusive na reputação dos consultores, mas as críticas, quase monolíticas eram de que o Banco Central tinha errado. Na falta de uma âncora fiscal, a âncora cambial, em sequência à URV, segurou o Plano Rela, que enfrentou crises externas em 1995 (México), 1997 (Ásia) e Rússia (1998). Entretanto, sem um arremedo de ajuste fiscal, a banda cambial foi abandonada ruidosamente em janeiro de 1999, após a reeleição, e adotado o câmbio flutuante com metas de inflação para balizar a política monetária.